1. Informations fiscales générales sur le Luxembourg

Vous trouverez ci-dessous quelques informations essentielles sur l'impôt des particuliers au Luxembourg. Cet article a pour but de donner des renseignements généraux aux particuliers sur le système fiscal du Luxembourg, mais il ne couvre pas toutes les éventualités et il est recommandé de nous contacter pour obtenir des conseils sur votre situation spécifique. Ces informations découlent de la législation en vigueur au 1er janvier 2019 et peuvent faire l'objet de modifications.

1.1 Année fiscale

Le Luxembourg suit une année civile pour l'impôt sur le revenu, de sorte que l'année fiscale s'étend du 1er janvier au 31 décembre.

1.2 Fiscalité

“Les résidents luxembourgeois doivent déclarer leurs revenus mondiaux avec la déclaration d’impôt luxembourgeoise. Ceci étant particulièrement important pour les citoyens américains qui restent imposables sur leurs revenus mondiaux aux États-Unis et qui souhaitent recourir aux termes de la convention fiscale pour éviter la double imposition”

Les résidents luxembourgeois (voir section 1.6) doivent déclarer leurs revenus de toutes provenances dans la déclaration d'impôt luxembourgeoise. En cas de revenus imposables dans un autre pays, un allègement fiscal peut être accordé en vertu de la convention, mais cela dépend des circonstances personnelles et doit donc être étudié au cas par cas. Cette disposition est particulièrement importante pour les citoyens américains qui restent imposables sur leurs revenus mondiaux aux États-Unis et qui souhaitent recourir aux termes de la convention fiscale pour éviter la double imposition.

Les non-résidents luxembourgeois sont imposables sur leurs revenus d'origine luxembourgeoise. S'ils répondent à certains critères, les non-résidents peuvent choisir d'être considérés comme des résidents à des fins fiscales, leur donnant ainsi accès à toutes les déductions disponibles.

1.3 Base d’imposition

Le Luxembourg compte 8 catégories de revenus imposables à des fins d'imposition sur le revenu des particuliers:-

Agriculture et sylviculture (voir section 2)

Professions indépendantes, y compris les jetons de présence des administrateurs (voir section 2)

Revenus du commerce ou de l'entreprise (voir section 2)

Revenus d'emploi (voir section 3)

Revenus des investissements (intérêts/dividendes) (voir section 4)

Revenus de pension (voir section 5)

Revenus locatifs (voir section 6)

Revenus divers, y compris les gains en capital (voir section 7)

Dans chaque catégorie de revenu, le montant brut reçu est réduit des dépenses admissibles pour arriver au revenu net par catégorie. Tout revenu n'entrant pas dans l'une des catégories ci-dessus n'est pas imposable (par exemple, les gains de loterie). Le revenu net de chaque catégorie est agrégé (dans la plupart des cas, les pertes d'une catégorie peuvent compenser le revenu d'une autre catégorie) pour obtenir le revenu brut ajusté (RBA). Avant de calculer l'impôt, il est possible de réclamer certaines déductions et dépenses extraordinaires au RBA afin d'obtenir le revenu imposable (voir section 8).

1.4 Taux d’imposition

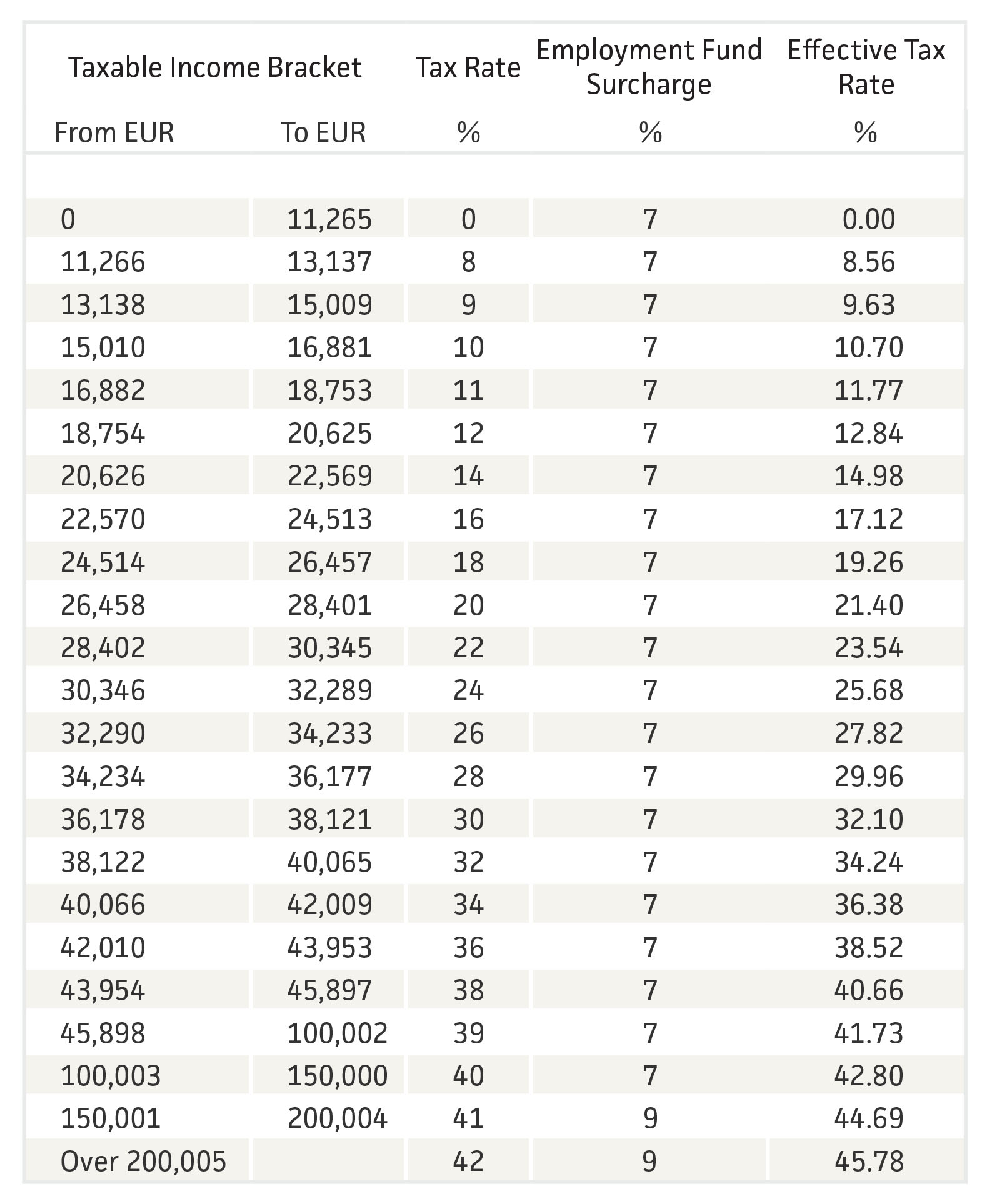

Le Luxembourg applique un système de taux d'imposition progressif avec des taux d'imposition allant de 0 à 42 %. Une majoration du Fonds pour l'emploi de 7 % ou 9 % est calculée sur l'impôt final, ce qui porte les taux d'imposition effectifs globaux à 45,78 %.

Les taux d'imposition pour 2019 sont les suivants:-

“Le Luxembourg applique un système de taux d’imposition progressif. Une majoration du Fonds pour l’emploi est calculée sur l’impôt final, ce qui porte les taux d’imposition effectifs globaux à 45,78 %. ”

1.5 Assurance dépendance/cotisation d'équilibre fiscal

En plus de l'impôt de base, les particuliers sont tenus de payer une cotisation de 1,4 % pour l'assurance dépendance. Ces cotisations sont prélevées sur les revenus d'emploi et de retraite avec les cotisations de sécurité sociale. Les cotisations dues sur les autres revenus sont versées par le biais de la déclaration d'impôt.

1.6 Résidence

Un individu est résident à partir de sa date d'arrivée au Luxembourg s'il:-

a) a une résidence permanente au Luxembourg et qu'il utilise et exploite cette résidence;

b) a une présence continue au Luxembourg pendant 6 mois, à l'exclusion des absences de courte durée.

Lorsqu'un individu est résident au Luxembourg et dans un autre pays, il est nécessaire de se référer aux conventions fiscales en vigueur entre les pays concernés afin de déterminer la situation de résidence de ce particulier. Un individu est non-résident au Luxembourg s'il ne remplit pas une des conditions de résidence ci-dessus.

1.7 Imposition commune

Les contribuables résidents qui sont mariés sont, dans la plupart des cas, imposés conjointement, de sorte que leurs revenus combinés figurent sur une seule déclaration d'impôt. Les partenaires civils enregistrés peuvent choisir d'être imposés conjointement, pour autant que certaines conditions soient remplies. Depuis le 1er janvier 2018, il est possible d'opter pour une imposition séparée, bien que l'imposition conjointe reste par défaut, y compris pour l'année du mariage ou du divorce.

Les contribuables non-résidents qui sont mariés ou les cas où un conjoint est résident et l'autre non-résident ne font pas automatiquement une déclaration conjointe, bien qu'une déclaration conjointe soit possible par choix si certaines conditions sont remplies.

1.8 Classes d’impôts

La classe d'impôts appliquée à un résident dépend de sa situation personnelle-

Classe d'impôts 1: personnes célibataires

Classe d'impôts 2: personnes mariées (et partenaires civils sur demande)

Classe d'impôts 1A: personnes célibataires avec enfants / contribuables de plus de 64 ans au début de l'année

En cas de divorce, chaque partie peut bénéficier de la classe d'impôts 2 pour une période limitée après le divorce. De même, en cas de décès d'un conjoint, le conjoint survivant peut bénéficier de la catégorie d'impôts 2 pour une période de temps limitée après le décès.

Depuis le 1er janvier 2018, la classe d'impôts par défaut pour un contribuable non-résident est la classe d'impôts 1. La classe d'impôts 2 peut être demandée dans des cas spécifiques lorsque certaines conditions sont remplies.

1.9 Fiches d’impôts

La fiche d'impôts détaille la classe d'impôts et certaines déductions qui sont prélevées sur les salaires et sont délivrées automatiquement par le bureau des impôts.

Lorsqu'une personne a plusieurs emplois (y compris lorsque les deux conjoints ont un emploi et n'ont pas opté pour une déclaration séparée), une seule fiche d'impôts "principale" est délivrée. Toutes les autres fiches d'impôts représentent des fiches d'impôts "secondaires" et imposent un taux de retenue à la source fixe de 33% (classe d'impôt 1) et de 15% (classe d'impôt 2). Pour de nombreux contribuables, cela peut entraîner une obligation fiscale à la fin de l'année, dans la mesure où le montant total des impôts retenus à la source est souvent inférieur. Il convient d'être prudent puisque les impôts dus avec la déclaration d'impôt à la fin de l'année peuvent être assez conséquents.

Lorsque les contribuables résidents choisissent de faire une déclaration séparée, et lorsque les non-résidents demandent la classe d'impôt 2, une demande formelle doit être présentée pour faciliter le changement sur les fiches d'impôts.

“...lorsque les deux conjoints ont un emploi, une seule fiche d’impôts “principale” est délivrée. Pour de nombreux contribuables, cela peut entraîner une obligation fiscale à la fin de l’année”

2. Revenu d’entreprise

Les revenus provenant d'un travail indépendant sont classés en revenus agricoles, revenus d'entreprise ou revenus indépendants selon la nature des activités. L'impôt et la sécurité sociale sont payés sur une base estimative au cours de l'année et sont réconciliés lors de la procédure de déclaration d'impôt.

2.1 Jetons de présence

Les jetons de présence sont soumis à une retenue à la source de 20%. Dans certains cas, cette retenue à la source peut être considérée comme définitive.

2.2 Chiffre d'affaires brut supérieur à €100,000

Les contribuables dont le chiffre d'affaires brut dépasse €100,000 sont tenus de tenir une comptabilité et de dresser des états financiers.

3. Revenu d’investissement

Les revenus d'investissement incluent généralement les intérêts et les dividendes reçus.

3.1 Intérêts

Les intérêts reçus par un résident luxembourgeois d'une entité luxembourgeoise sont soumis à une retenue à la source de 20% constituant l'impôt final sur ces revenus. Les revenus d'intérêts qui ne relèvent pas du régime des 20 % sont imposables par le biais de la déclaration d'impôt aux taux marginaux d'imposition.

Dans certains cas, les résidents luxembourgeois peuvent demander que l'imposition de 20% soit étendue aux revenus d'intérêts payés par des entités des États membres de l'UE. Il existe des règles strictes concernant le moment où la demande doit être faite, il convient donc de se renseigner.

3.2 Dividendes

Les dividendes versés par les sociétés résidentes luxembourgeoises sont soumis à une retenue à la source de 15%. Les dividendes sont imposés aux taux marginaux, bien que 50 % des dividendes reçus de certaines sociétés résidentes de l'UE ainsi que des sociétés résidentes de pays ayant conclu une convention fiscale avec le Luxembourg soient exonérés.

Les frais encourus pour obtenir des revenus d'investissement peuvent être déduits, avec un minimum de €25 par contribuable . Les premiers €1,500 de revenus nets d'investissement sont exonérés d'impôt, soit €3,000 pour les particuliers déposant une déclaration conjointe.

4. Revenu d’emploi

Les revenus d'emploi, y compris les avantages en nature, sont imposables au moment de la perception du paiement/de l'avantage.

4.1 Avantages en nature

Certains avantages typiques accordés au Luxembourg sont calculés sur la base d'évaluations spécifiques:-

4.1.1 Voitures de société et vélos

L'avantage est calculé comme 0,5 à 1,8 % du prix d'achat de la voiture par mois selon l'émission de carbone et le type de carburant. L'avantage sur un vélo est de 0%.

4.1.2 Logement

Le logement non meublé est calculé à 75 % du loyer par mois. Le logement meublé est calculé avec un supplément de 10 % par mois.

4.1.3 Coupons repas

En général, 18 coupons par mois sont remis, d'une valeur nominale de €10.80 euros chacun. L'employé finance généralement ~25% de la valeur des coupons (soit €2.80 par coupon) sur son salaire net.

4.1.4 Bonification d’intérêts

Certains employeurs proposent un régime dans le cadre duquel ils subsidient les intérêts hypothécaires/les intérêts des prêts personnels payés au cours de l'année jusqu'à certaines limites et ces paiements sont exonérés d'impôts et de sécurité sociale.

4.1.5 Options d'achat d'actions / subventions / récompenses

L'imposition des actions obtenues par le biais de plans d'actionnariat des entreprises varie selon le type de plan concerné. Il faut faire attention aux obligations fiscales qui pourraient découler au Luxembourg pour les contribuables qui ont quitté le pays à la suite d'options d'achat d'actions détenues via des plans d'entreprise durant leur période de résidence. Il est recommandé aux contribuables de se renseigner à ce sujet pour s'assurer que le traitement fiscal adéquat est appliqué.

4.2 Dépenses

Les frais professionnels non remboursés par l'employeur peuvent être déduits, avec un minimum de 540 € pour tous les contribuables.

Une déduction pour les frais de déplacement domicile-travail est possible en fonction de la distance entre le domicile et le lieu de travail du contribuable si cette distance est supérieure à 4 km. Les distances sont déterminées par l'État et applicables jusqu'à une distance maximale de 30 km. La déduction disponible est de 99 €/km, ce qui donne une déduction maximale possible de €2,574.

4.3 Retenues à la source

Les retenues à la source mensuelles (sur la base de la fiche d'impôts) sont prélevées sur le revenu brut, ainsi que les déductions de la sécurité sociale et de l'assurance dépendance.

4.4 Régime fiscal des impatriés

Le régime s'applique aux personnes recrutées à l'étranger ou aux personnes détachées au Luxembourg dans le cadre d'un groupe international. Pour que le régime s'applique, un certain nombre de conditions doivent être remplies tant par l'entreprise qui emploie que par l'individu.

Les avantages offerts par le régime peuvent être importants, dans la mesure où l'employeur peut bénéficier d'un allègement fiscal sur divers paiements effectués par l'entreprise, notamment pour le déménagement, les frais de scolarité, le logement, les indemnités de cherté de vie, les voyages de congé au foyer et la péréquation des impôts. Il existe des limites aux allégements disponibles, mais le régime s'avère bénéfique si les critères d'éligibilité sont remplis.

5. Revenus de pension

Les pensions d'État et les pensions d'employeur sont soumises à une retenue d'impôt de la même manière que les revenus d'emploi. Les pensions privées sont imposables par le biais de la déclaration d'impôt dans la mesure où elles sont déductibles pour le payeur.

La pension alimentaire reçue d'un ex-conjoint qui a droit à une déduction fiscale pour le payeur (voir section 8) est imposée en tant que revenu de pension.

6. Revenus locatifs

“Les revenus locatifs provenant à la fois de biens luxembourgeois et étrangers sont déclarés sur la déclaration d’impôt luxembourgeoise”

Les revenus locatifs provenant à la fois de biens luxembourgeois et étrangers sont déclarés sur la déclaration d'impôt luxembourgeoise. Les dépenses courantes sont déductibles des revenus locatifs (par exemple, les frais de gestion, les intérêts hypothécaires, les réparations, l'entretien, etc.) ). La loi prévoit également un amortissement déductible allant de 2 à 6 % du prix d'achat du bien, en fonction de l'âge du bien.

6.1 Intérêts hypothécaires

Les intérêts hypothécaires payés sur votre résidence principale sont déductibles d'une valeur locative nominale déterminée par l'État. Les déductions sont limitées à €2,000 par membre du ménage pendant les 6 premières années où vous êtes propriétaire du bien, au-delà desquelles la déduction disponible est réduite avec le temps.

7. Revenus divers

Il s'agit de divers revenus non couverts par d'autres catégories, le revenu principal étant les gains en capital.

7.1 Gains à court terme

Il s'agit notamment des biens immobiliers détenus depuis moins de 2 ans, des biens mobiliers détenus depuis moins de 6 mois et des cas où la vente précède l'achat du bien. Les gains et pertes à court terme peuvent être cumulés et le revenu net est imposé aux taux marginaux d'imposition lorsqu'il dépasse €500 au total.

7.2 Gains à long terme

Il s'agit des biens immobiliers détenus depuis plus de 2 ans et des biens mobiliers détenus depuis plus de 6 mois en cas de participation substantielle, c'est-à-dire si le contribuable possède directement ou indirectement plus de 10% du capital social. Les biens mobiliers détenus pendant plus de 6 mois, en l'absence d'une participation substantielle, ne sont pas imposables..

Les gains à long terme sont imposables à 50% du taux d'imposition global du contribuable et des exonérations peuvent s'appliquer dans certains cas. En général, les premiers €50,000 de gains réalisés sur une période de 11 ans sont exonérés. Les gains et les pertes à court et à long terme peuvent être cumulés, bien qu'une perte globale ne puisse pas être compensée par d'autres revenus. Dans la majorité des cas, la vente d'une résidence principale est exonérée d'impôt, bien que certaines conditions doivent être remplies.

8. Allocations, déductions et crédits d'impôt

Plusieurs allocations et déductions peuvent être appliquées au revenu imposable, ainsi que des crédits qui peuvent être déduits de l'impôt à payer. Les déductions pour les contribuables non-résidents sont limitées. Les principales déductions et crédits disponibles pour les résidents sont les suivants:-

8.1 Pension alimentaire

Une déduction allant jusqu'à €24,000 est possible en cas d'aide à un ex-conjoint. Dans la mesure où elle est déductible pour le conjoint payeur, elle est imposable pour le conjoint bénéficiaire (voir section 5).

“Plusieurs allocations et déductions peuvent être appliquées au revenu imposable, ainsi que des crédits qui peuvent être déduits de l’impôt à payer. Les déductions pour les contribuables non-résidents sont limitées”

8.2 Assurances et intérêts débiteurs

Les intérêts payés sur les prêts privés, les cartes de crédit, les comptes bancaires et les primes payées pour les assurances vie, maladie, décès, invalidité et responsabilité civile peuvent être déduits jusqu'à €672 par membre du ménage. Certains contrats conclus hors du Luxembourg sont assortis de conditions. Dans certains cas, il est possible de demander une déduction supplémentaire pour un paiement forfaitaire à un contrat d'assurance vie.

8.3 Pension privée

Les cotisations aux pensions privées sont déductibles jusqu'à certaines limites d'âge de €3,200 par an. Certaines conditions doivent être remplies par le régime de retraite.

8.4 Régime d’épargne-logement

Certaines institutions luxembourgeoises proposent un plan d'épargne agréé pour encourager les gens à épargner en vue de l'achat d'un logement. Les cotisations sont déductibles jusqu'à €672 par membre du ménage. Cette limite est doublée afin d'atteindre €1,344 pour les contribuables âgés de 18 à 40 ans au début de l'année fiscale.

8.5 Dons de charité

Les dons aux associations caritatives reconnues par l'administration fiscale luxembourgeoise d'au moins €120 peuvent être déduits dans la limite de 20 % du revenu net/€1,000,000.

8.6 Sécurité sociale

Les primes de la sécurité sociale au Luxembourg sont entièrement déductibles, à l'exception des cotisations pour l'assurance dépendance. Les cotisations étrangères peuvent également être déduites lorsqu'elles sont payées dans un pays où le Luxembourg a conclu une convention de sécurité sociale.

8.7 Retraite professionnelle

Les contributions sont déductibles jusqu'à €1,200 par an. Cette déduction est indiquée sur votre déclaration d'impôts, mais a été justifiée au moyen de la fiche de paie luxembourgeoise.

8.8 Garde d'enfants/employé domestique

Une déduction pouvant atteindre €450 par mois est accordée pour les frais engagés soit pour la garde d'enfants (par exemple, crèche, nounou, garderie, etc.), soit pour le personnel domestique enregistré qui effectue des travaux ménagers à l'intérieur de la maison (par exemple, nettoyeur).

8.9 Enfants vivant en dehors du ménage

Une déduction annuelle allant jusqu'à €4,020 est disponible lorsque le contribuable fournit plus de 50 % de l'aide aux enfants vivant en dehors de leur domicile.

8.10 Voiture ou vélo électrique

Une déduction de €300 / €5,000 est disponible pour l'achat d'un nouveau vélo / voiture électrique (supprimé à partir du 01/01/2021).

8.11 Allocations extra-professionnelles

Pour les couples imposés conjointement qui travaillent tous les deux, une allocation pouvant atteindre €4,500 peut être déduite du revenu imposable. Ce montant est normalement inclus dans le salaire du deuxième conjoint.

8.12 Dépenses extraordinaires

En cas de dépenses importantes inévitables (par exemple, frais médicaux non remboursés, frais importants de garde d'enfants ou de ménage, etc.) qui dépassent les dépenses "raisonnables", une déduction supplémentaire peut être effectuée en tant que dépense extraordinaire. Les dépenses raisonnables sont calculées en fonction des membres de la famille, du niveau de revenu et de la classe d'impôts.

8.13 Crédits d’impôts pour enfants

Pour la plupart des gens, ce montant est versé chaque mois directement sur votre compte bancaire. Toutefois, dans les cas où les particuliers n'ont pas le droit de réclamer le paiement mensuel, le crédit peut être revendiqué au moyen de la déclaration d'impôt. Le montant annuel actuel, par enfant, est de €922.50.

8.14 Parent célibataire

Un parent célibataire peut demander un crédit d'impôt de €1,500 maximum sous certaines conditions.

8.15 Crédit d'impôt pour travailleurs indépendants

Un crédit de €600 maximum peut être demandé via la déclaration d'impôt. Un crédit similaire existe pour les salariés/pensionnés, mais il est normalement demandé au moyen du processus de paie.

8.16 Crédits pour impôts étrangers

Lorsque les revenus sont soumis à des impôts dans une juridiction étrangère, un crédit peut être accordé au Luxembourg afin d'éviter toute double imposition.

9. Déclarations d’impôts

Il n'est pas toujours obligatoire de remplir une déclaration d'impôt sur le revenu. Si vous ne remplissez pas les obligations de déclaration obligatoire, il est possible de déposer une déclaration volontaire pour réclamer un remboursement des retenues à la source.

9.1 Déclaration obligatoire

Les résidents sont tenus de déposer une déclaration s'ils répondent à l'un des critères suivants:-

“Il n’est pas toujours obligatoire de remplir une déclaration d’impôt sur le revenu. Si vous ne remplissez pas les obligations de déclaration obligatoire, il est possible de déposer une déclaration volontaire pour réclamer un remboursement des retenues à la source”

Les revenus imposables incluent les salaires/pensions qui ont été soumis à une retenue à la source et qui dépassent €100,000.

Pour les cas de revenus multiples (par exemple, 2 conjoints qui travaillent ou plusieurs emplois), la limite est réduite à €36,000 pour les contribuables de la classe d'impôts 1 ou 2 et à €30,000 pour les contribuables de la classe d'impôts 1a.

Si aucune retenue à la source n'a été prélevée sur les revenus d'emploi/de pension.

Si le revenu net non soumis à une retenue à la source est supérieur à €600 (y compris les revenus locatifs).

Si les revenus d'investissement soumis à une retenue à la source sont supérieurs à €1,500.

Jetons de présence supérieurs à €1,500.

Si le conjoint est non-résident et que le couple demande une déclaration conjointe.

Les non-résidents sont tenus de déposer une déclaration s'ils répondent à l'un des critères suivants:-

Le revenu imposable est supérieur à €100,000.

Pour les cas de revenus multiples au Luxembourg (par exemple, 2 conjoints qui travaillent ou plusieurs. emplois), la limite est réduite à €36,000 pour les contribuables de la classe d'impôts 1 ou 2 et à €30,000 pour les contribuables de la classe d'impôts 1a.

Revenus professionnels au Luxembourg supérieurs à €100 qui n'ont pas fait l'objet d'une retenue à la source.

Jetons de présence supérieurs à €100,000.

9.2 Déclaration volontaire

Une déclaration volontaire peut être soumise afin d'obtenir un remboursement des retenues à la source lorsque les contribuables ne remplissent pas les conditions requises pour une déclaration obligatoire. Dans la majorité des cas, les revenus mondiaux doivent être déclarés. Toutefois, si les personnes ont travaillé au Luxembourg pendant au moins 9 mois et/ou si au moins 75 % de leurs revenus professionnels ont été générés au Luxembourg, il est possible de déclarer uniquement les revenus réalisés au Luxembourg.

9.3 Procédure de déclaration d’impôts

La date limite de dépôt de la déclaration obligatoire est le 31 mars suivant la fin de l'année fiscale. Actuellement, un retard de quelques mois n'est pas sanctionné, mais cette règle pourrait changer à l'avenir.

Une fois la déclaration déposée, l'administration fiscale établit un relevé d'imposition qui détaille l'impôt dû ou le remboursement à accorder. Dès réception du relevé, le contribuable dispose de 30 jours pour payer l'impôt dû et de 3 mois pour contester le relevé et en recevoir un nouveau, s'il estime qu'il y a une erreur dans le calcul des autorités fiscales. La déclaration volontaire doit être présentée au plus tard le 31 décembre suivant la fin de l'année fiscale. Les déclarations tardives ne seront pas acceptées.

Historiquement, aucun relevé n'était délivré pour les déclarations volontaires, mais cette tendance est en train de changer avec l'émission de relevés dans certains cas - les remboursements sont déposés directement sur le compte bancaire du contribuable.

Have a question?

If you have any questions please feel free to contact us directly.